Du steuerst mit Riesenschritten deinem 50. Geburtstag zu oder hast ihn bereits gefeiert. Für die Rente bist du noch zu jung, doch hast du die meiste Zeit deines Arbeitslebens schon hinter dir. Hast du dir schon überlegt, wie deine Rente aussehen könnte? Die Deutsche Rentenversicherung schickt jedes Jahr eine aktuelle Renteninformation zu, die zeigt, welche staatliche Rente du erwarten kannst. Wer seinen bisherigen Lebensstandard auch im Alter beibehalten möchte, wird schnell feststellen, dass die staatliche Rente nicht ausreicht. Nicht jeder bekommt eine betriebliche Altersvorsorge. Auch die private Altersvorsorge ist oft zu kurz gekommen.

Die gute Nachricht: Es ist noch nicht zu spät, um deine Rente aufzubessern. Eine private Rentenversicherung, die wie eine Kapitallebensversicherung funktioniert, ist nicht mehr sinnvoll, da sie eine zu geringe Rendite bringt. Es gibt jedoch noch andere Möglichkeiten, mit denen du auch mit 50 noch vorsorgen kannst.

Grundsicherung als Sozialleistung für Rentner

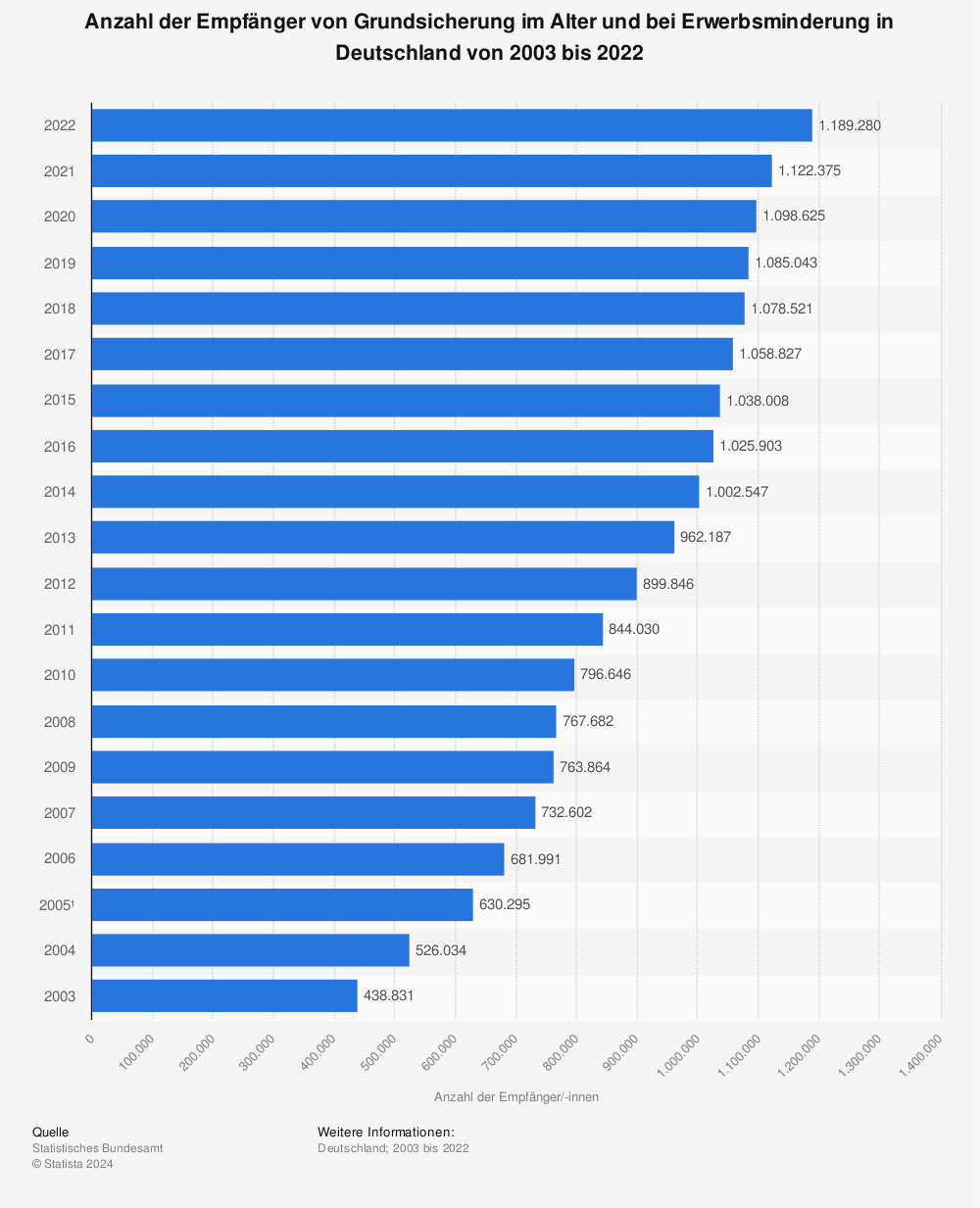

Menschen, deren staatliche Rente nicht ausreicht, um den Lebensunterhalt zu sichern, können eine Grundsicherung beantragen. Das sollte jedoch nicht das Ziel sein, denn sie ist eine Sozialleistung für Rentner und dient lediglich der Sicherung des Existenzminimums. Laut Sozialgesetzbuch (SGB) XII haben nur die Menschen Anspruch auf die Grundsicherung, deren Einkommen und Vermögen nicht ausreichen, um den Lebensunterhalt zu bestreiten. In der Grundsicherung sind auch die Kosten für die Unterkunft enthalten. Voraussetzung dafür ist jedoch, dass die Miete angemessen ist. Wer eine größere Wohnung hat und eine hohe Miete zahlt, muss mitunter umziehen, damit er die Grundsicherung erhalten kann.

Die Grundsicherung dient zur Deckung des Regelbedarfs, der bei Einzelpersonen 563 Euro pro Person und bei verheirateten Personen 506 Euro pro Person beträgt. Die Grundsicherung kann neben dem festgelegten Regelbedarf noch erhöht werden, um die folgenden zusätzlichen Kosten abzudecken:

- Beiträge zur Pflege- und Krankenversicherung

- Vorsorgebeiträge

- Unterkunft und Heizung

- Zusatzbeiträge

Ein Zuverdienst ist bei einer Grundsicherung möglich, doch wird die Grundsicherung dann entsprechend gekürzt. Da die Grundsicherung nur gering ausfällt und nur unter bestimmten Voraussetzungen gewährt wird, sollte sie nicht die Lösung der Wahl sein. Sie ist mit Einschränkungen im Rentenalter verbunden.

Mehr Statistiken gibt’s bei Statista

Mehr Statistiken gibt’s bei Statista

Was mit 50 für die Rentenplanung noch möglich ist

Möchtest du deine Rentenlücke schließen, hast du auch mit 50 Jahren noch verschiedene Möglichkeiten. Es kommt darauf an, dass du innerhalb der Zeit, die noch bis zur Rente bleibt, möglichst viel aus deinem Geld machst. Die folgenden Möglichkeiten sind sinnvoll:

Immobilienverrentung

Hast du ein Eigenheim, das schuldenfrei ist, kannst du es im Rentenalter wieder zu Geld machen, indem du es an eine Bank verkaufst. Du bleibst darin wohnen, da du das alleinige Nutzungsrecht eintragen lässt und eine monatliche Leibrente beziehst. Von dieser Leibrente gehen noch Steuern und Krankenversicherungsbeiträge ab. Die Höhe der Leibrente hängt von deinem Alter und vom Wert der Immobilie ab.

Sparplan

Sparpläne gibt es in verschiedenen Formen. Du kannst einen Sparplan mit Riester-Förderung oder für vermögenswirksame Leistungen von deinem Arbeitgeber anlegen, wenn die Voraussetzungen dafür vorliegen. Einen Sparplan kannst du jedoch auch online oder bei deiner Bank eröffnen. Solche Sparpläne werden für unterschiedliche Anlagewerte wie ETFs, Investmentfonds oder Immobilien angeboten. Du legst eine monatliche Sparrate fest. Dabei kommt es auf die verfügbaren Mittel und deine Sparziele an. Die monatliche Sparrate kannst du abhängig von deiner finanziellen Situation erhöhen oder verringern. Am besten eignen sich Fonds- oder ETF-Sparpläne, da sie eine hohe Rendite versprechen. Bei einigen Anbietern kannst du einen Entnahmeplan erstellen, um dann im Alter die Rente aufzustocken.

Private Rentenversicherung

Auch mit 50 Jahren kannst du noch eine private Alstersvorsorge abschließen. Du solltest dann jedoch höhere Prämien zahlen, damit sich die Rentenversicherung für das Alter lohnt. Alternativ zur klassischen Variante kannst du auch die fondsgebundene Rentenversicherung wählen, da sie eine bessere Rendite verspricht. Allerdings unterliegen solche fondsgebundenen Produkte Schwankungen und beinhalten ein gewisses Risiko. Es gibt verschiedene Versicherer, die eine garantierte Auszahlung gewähren. So bekommst du zumindest deine Beiträge ausgezahlt. Zusätzlich können Gewinne ausgezahlt werden.

Vorsorgeformen, die auch noch spät möglich sind

Eine Rentenversicherung ist nicht nur mit monatlicher Beitragszahlung möglich. Möchtest du deine Rente aufstocken und bleibt dir für die Vorsorge nicht mehr viel Zeit, ist eine Rentenversicherung geeignet, bei der du eine Einmalzahlung leistest. Du zahlst einen hohen Betrag ein und musst für die verbleibende Laufzeit keine Beiträge mehr zahlen. Auch hier gibt es die Möglichkeit für die garantierte Auszahlung.

Zahlt dir dein Arbeitgeber vermögenswirksame Leistungen, kannst du auch mit über 50 noch einen Vertrag abschließen. Es gibt unterschiedliche Möglichkeiten, darunter auch Sparpläne oder einen Bausparvertrag. Du kannst eine Arbeitnehmersparzulage erhalten, wenn die Voraussetzungen gegeben sind.

Mehrere Möglichkeiten kombinieren

Um die Rente zu planen, solltest du mehrere Möglichkeiten kombinieren. Zusätzlich zu deiner Rentenversicherung kannst du einen Sparplan eröffnen. Er bietet dir Flexibilität und ist jederzeit kündbar, wenn du das Geld benötigst. Flexibel ist auch ein Tagesgeldkonto. Du kannst täglich darüber verfügen. Es eignet sich als Notgroschen für unvorhergesehene Ausgaben. Das Geld auf dem Tagesgeldkonto unterliegt keinen Schwankungen. Allerdings verändern sich die Zinsen, abhängig von der marktüblichen Zinssituation.